こんにちは moyaiです。

今回は、「学長」でおなじみのリベラルアーツ大学長「両学長」の著書|お金の大学をご紹介します。

一生お金に困らない5つの力《貯める力》《稼ぐ力》《増やす力》《守る力》《使う力》を学ぶのにとても役に立つ本になっています。この本では、【貯める力】【稼ぐ力】【増やす力】でほぼ9割を占めるような構成となっています。

特に注力していたのが【貯める力】本書に書かれていることを実践するだけで、『貯める』ことができるようになるんです!!

✅年収100万円アップの秘訣

✅初心者にオススメの投資方法

✅賢いお金の使い方

✅自由で豊かな生き方とは?

今回は、この本の【貯める力】に視点を置いて解説していきたいと思います。

私も実践していることも多くあったので、私の話も交えてご紹介していきます。

「両学長 リベラルアーツ大学」 YouTubeでは、様々な人生を豊かにするたくさんの情報が無料で視聴できるのでぜひ見てみてくださいね。

著者

著者の両@リベラルアーツ大学 学長は、「日本一自由な会社」の社長。高校在学中に起業し、ITビジネスと投資で10代にして年間1億円以上を稼いだが、数々の失敗も経験し、優秀な経営者仲間やモルディブの大富豪から「本当の会社の仕組み」や「人生を豊かに生きる知恵」を学ぶ。

以降本業で20年以上稼ぎ続けながら、「自由な人を増やす」という夢を叶えるために家族や友人向けに発信を始めた通常「リベ大」は、節約・税金・投資・副業のリアルガチなお金の教養を軽妙な関西弁でわかりやすく解説する内容で、SNSを中心に熱狂的な支持を得る。

Twitter:https://twitter.com/freelife_blog

Youtube:https://youtube.com/ryogakucho

本書のポイント

Point2 《貯める力》支出を減らして貯蓄を増やすポイント

Point3 《貯める力》通信費を下げる

Point4 《貯める力》電力会社を切り換えよう!

Point5 《貯める力》保険を見直そう

Point6 《貯める力》家にかかる費用を見直そう

Point7 《貯める力》サラリーマンも節税しよう

要約

Point1|お金持ちの大原則

まずは、プロローグ、経済的に自由になるためのステップ、豊かな人生に近づくためには、なにが必要かざっくり説明してくれます。

「経済的自由」とはどんな状態?

経済的自由とは、「生活費<資産所得」という状態のことを指します。資産所得とは投資で得られる所得のこと。

✅所得には大きく分けて2種類ある。

自分が働くことによって得られる収入のこと

⇒給与所得

⇒事業所得

資産を働かせること(投資)によって得られる収入

⇒配当&利子所得

⇒不動産所得

ここで両学長は、『労働所得』だけでは経済的自由は達成できないといいます。『労働所得』だけでは、永遠と自らが働き続けなければなりません、まずは、生活費を下げて、残った労働所得で投資を行い『資産所得』を増やしていくことで、生活費をまかなえるようになれば、働くか働かないかを選択できる自由な人生を迎えることができるというのです。

・毎月の資産所得が1万円あれば:水道・光熱費が払えちゃう!

・毎月の資産所得が3万円あれば:食費が払えちゃう!

・毎月の資産所得が7万円あれば:家賃が払えちゃう!

少しずつ資産所得が増えることで、このように生活費のいろいろなものが払えるようになります。『生活費<資産所得』になればゴール!!こうなってしまえば、働くこと、働かないことどちらだって選択できる『自由な人生』というわけです。

さて、ここまでわかったら、皆さんもこんな風になりたいときっと思うはず!ここで両学長の『お金にまつわる5つの力』が登場します。この5つの力を身につけることで『人生を豊かにする』ことができると言います。

② 【稼ぐ力】:収入を増やす力

③ 【増やす力】:資産を増やす力

④ 【守る力】:資産を減らさない力

⑤ 【使う力】:人生を豊かにすることにお金を使う力

Point2|《貯める《貯める力》支出を減らして貯蓄を増やすポイント

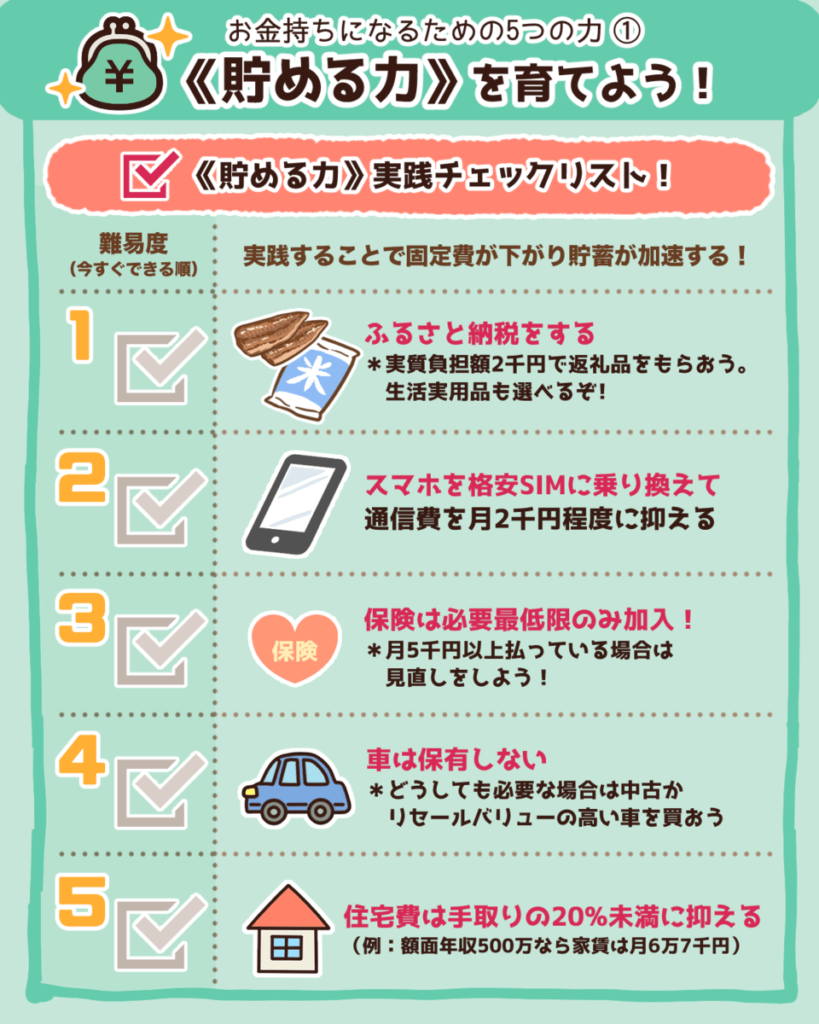

プロローグで、ざっくりと経済的自由と手に入れるための予備知識が入ったと思います。このPoint2では、《貯める力》にスポットを当てて「支出を減らして貯蓄を増やす」について説明します。いきなり若干の地味だなぁと思いきや、経済的自由を手に入れるための地盤作りといっても過言ではない“力”となっています。私がどのように減らしてきたのかについても触れながら解説していきます。

2、金額の大きな支出を見直す

生きていくのに必要となる“固定費”それも大型な固定費を削減することで「生活自体の質は下げることなく」今の収入でも貯蓄が楽になるなんてことも!?

2, 光熱費

3, 保険

4, 家

5, 車

6, 税金

この6つの大きな固定費を減らしていくことができれば、これから一生貯蓄が増える!!《貯める力》通信費を下げる

Point3|《貯める力》通信費を下げる

スマホは格安SIMに変えちゃいましょう。

大手キャリアから格安SIMに変えると『毎月約5000円の節約』になります。

✅格安SIMに変更するメリット・デメリット

格安SIMに変更してもそんなに多くのデメリットはありませんよ。

●大手キャリアに比べると昼や夜など混雑する時間に通信速度が遅くなることがある。

●LINEのID検索が使えない

▼ここから私の話▼

私が契約している格安SIMはUQmobileです。

プランは、くりこしプランSというものでデータは3GBで、1480円/月(税別)に、たまに電話をするので、通話パック(60分/月)500円/月(税別)合計で、1980円です。

その前はソフトバンクを使っていましたが、確かに5000円/月くらいは安く抑えられています。そして全くと言っていいほど不自由はありません。なので、変えちゃってください!格安SIMに!

キャリアメール使いますか?LINEのID検索使いますか?

・・・変えちゃってください!!!格安SIMに!!!毎月5000円近く節約になりますよ!!!

\\ UQmobile で格安SIMに乗り換える //

Point4|《貯める力》電力会社を切り換えよう!

続いては、光熱費です。特に電力会社は簡単に乗り換えることができて、電気代が安くなるのでおすすめです。

ネットで申し込んで、工事もいらない概ね申し込んで3週間で乗り換えが完了!!

大体1000円/月くらい安くなります。1000円しか変わらないけど、年間にすると1万円以上の節約。これがこれから一生だと思うと、じわじわ来ますよね♪

▼ここから私の話▼

私が契約している電力会社さんは、「ENEOSでんき」2016年に電力自由化されてすぐにガソリンスタンドでガソリンを注ぎながら、電気変えてみようと変更したのを覚えています。

様々な会社が電力事業に参加してきています。それぞれの会社で特徴があり、ポイントが貯まったり電話代が安くなったりと、自分の利用している他のサービスと合わせて安くなるものもあります。

電力会社乗り換えは、電力供給の質が悪くなったりなんて全くありませんし、生活する上でなにも変わらないので、電気料金が安くなる、メリットしかないですよね!ぜひ調べて見てくださいね♪

Point5|《貯める力》保険を見直そう

続いては、保険!!なかなかに曲者の予感・・・

実はほとんどの保険は不要!?

『感情』で判断せずに、『理性』で判断して保険に入ろう!!

なんとなく怖いから保険に入ろうなんてしちゃダメ!!

そもそもの保険の役割を正しく知ろう

② 現実に起きてしまったら損失が『超大きい』

まとめると下の表のようになる。

|

確率「低」 |

確率「大」 |

|

|

損失「小」 |

貯金で備える |

貯金で備える |

|

損失「大」 |

保険で備える |

近寄っちゃダメ!! |

ちなみに、高確率で大損失が発生するというのは、たとえば政情不安な国や紛争地域に渡航するなどのこと。

✅必要な民間保険は3つだけ

低確率・大損失。この観点で考えると、結局のところ必要な民間保険は3つだけ

掛け捨ての死亡保険 ※子供(自活できない身内)がいる場合のみ

自分が一家の大黒柱の場合は、残された家族が生活に困らないように入っておこう。ただし遺族年金と貯金で生活できる場合は加入不要。

※ちなみに住宅ローンがある場合は?

ローン契約時に団体信用生命保険に加入していれば名義人が死亡するとローンの支払いはなくなる。

年間3000円程度で入れる入居の際に業者オススメの保険に入った場合は、保険料が高い可能性があるので見直しをしよう。

もしも大きな事故を起こしてしまったら、巨額の賠償金が必要になる。

相手のためにも自分のためにも必ず入っておこう。

なお、車両保険はコスパが悪いため不要。

|

確率 |

損失額 |

備考 |

|

|

死亡 |

0.1% |

数千万~数億円 |

死亡時の年齢・年収次第 |

|

火災 |

0.035% |

数千万~数億円 |

住宅価格・周囲への損害賠償価格次第 |

|

自動車事故で人を死なせてしまう確率 |

0.0039% |

数千万~数億円 |

損害賠償額次第 |

日本は「皆保険」の国。生活の土台がひっくり返ってしまうようなリスクについては、頭の良い人たちが考えた、社会保険という仕組みで最低限保証してくれている。

✅社会保険がカバーしてくる7つのリスク

② 障害リスク

③ 死亡リスク

④ 失業リスク

⑤ 老後リスク

⑥ 介護リスク

⑦ 出産費用のリスク

② 理念は「必要最小限・平等」

③ 自己負担は原則3割(そして、自己負担額には「上限」がある)

・理念は「最小限・平等」

健康保険制度は、「必要最小限・平等」というもの。「必要最小限」なので以下のようなものはカバーされない。

・治療以外の医療行為(美容整形・レーシック等)

・保険対象外の医薬品

・病院の個室(いわゆる差額ベッド代)

自己負担は原則3割(そして、自己負担額には「上限」がある)

病気やケガの治療費を支払った場合、窓口での負担額は原則3割になる。もし保険がなければ、本当は「もっとお金かかってる」ということ。そして、ここからが超重要ポイント。自己負担額には上限がある!

⇒どうなる:自己負担額を超えた分が、あとで払い戻される

たとえば手術・入院費で1か月100万円かかったとする。窓口で3割負担の30万円を支払っても、「高額療養費制度」で実際は10万円ぐらいで済む。そして後で差額の20万程度が返ってくるのだ。

「高額療養費制度」の自己負担額がいくらになるかは、年齢と収入水準で決まるので、詳細な自己負担限度額は、全国健康保険協会ホームページ(http://www.kyoukaikenpo.or.jp/)から確認できます。

本書の保険についてのフェーズは、45ページにわたるボリュームで記載されており、かなり細かく制度の話から、どのように考えて保険に入ればいいのかなど詳しく紹介してくれています。保険を見直すだけでも本書の価格1400円を考えても、一瞬で元を取れてしまう内容となっています。

▼ここから私の話▼

今回本書を読み知識が付いた私は、今まで惰性で入っていた、民間保険を見直すことに、、、「がん保険」と「三大疾病」を解約し、「生命保険」は内容を見直すことに、とってもめんどうな作業でしたが、時間をかけたかいもあり年間65000円の保険料削減に成功しました。今までたくさん無駄なものに入っていたのかと思うと・・・皆さんも保険を見直してお金を《貯める》実践してみてください。

Point6| 《貯める力》家にかかる費用を見直そう

続いては、論争の絶えない《賃貸VSマイホーム》についてです。

✅リセールバリューを考える

・リセールバリューとは?

リセールバリューとは、一言でいうと「売却時の金額」のことで。売るときに買った時の値段同等か、それ以上の金額で売れるものを買える人は経済的ゴールに近づきます。

例えるならこんな感じ(一戸建てを買うとして・・・)

|

Aの家 |

Bの家 |

|

|

購入金額 |

2000万 |

1200万 |

|

そして30年後、いろいろあって家を売ることになり・・・ |

||

|

売却金額 |

1800万 |

100万 |

|

実質の負担額 |

200万 |

1100万 |

この例で行くと、Aの家の方がリセールバリューが高い(=資産価値が高い)と言える。

・売ってよし(売却益が出る)

・持ってよし(自分で住み続けても、住宅の価値が下がらない)

・貸してよし(ローン返済額や住宅維持費以上の家賃収入が入る)

こんな家が買えるのであればマイホームはお得!!

しかし・・・

✅日本ではリセールバリューの高い物件の購入は難しい

日本の「家」について、「建物」「土地」で考えると、イギリスやアメリカと違い「建物」の価値が年々減っていく「完全な消耗品」と考えられています。木造であれば20~25年で「建物」の価値はほぼ0となると言われています。

「建物」の価値がゼロになってしまうので、「土地」の価値が重要となり「値上がりする土地」を買うことができなければお得に住むことはできない。。。

日本はこれから、「人口減少・空き家増加・地価減少」が起きるとわかっている・・・どんどん家の需要が減っていく~、基本的に資産価値の上昇は見込めない。

また、すでに「土地」の価値があり、今後も伸びる一等地はすでに資産家が持っていてお金を生み出す「良い土地」は手放すはずがない。。。

結果、素人の一般人が、リセールバリューの高い家を手に入れるのは至難の業ということである。

・「贅沢」と割り切って買うのはあり!!

・無理せず「堅実」に賃貸に住む!!

▼ここから私の話▼

最近は、コロナ渦で在宅が多くなったことやリモートワークが増えたことで、家に対する考え方がだいぶ変わってきた、おしゃれな物やインテリアが好きなこともあり「贅沢」と割り切ってマイホームを手に入れようか、家賃を上げて良き家に住もうか・・・とても悩ましい。

10年後20年後の自分がどうなっているのか、きちんと見極めて考える必要がある。

無難なのは、賃貸だよね。。わかっている。。。

皆さんもこの永遠の論争、今悩んでいるなら本書を読んでみて頭の中を整理してみても良いと思います。

Point7| 《貯める力》サラリーマンも節税しよう

サラリーマンは、収入源である給与から「源泉徴収」で所得税と住民税と社会保険料を会社が自動的に徴収されます。残ったものが手取りとして資産となります。

「住民税率」:住民税は一律10%

✅所得税は先払い・住民税は後払い

所得税は先払いで、毎月の給与から大まかに天引きされる、そして年末調整で支払いの過不足分が清算される。

ここが重要ポイント!課税所得を理解しておこう

《給与 - 控除 = 課税所得》

税率がかかるのは「給与」ではなく『課税所得』

課税所得を下げることが節税になるということ!だから控除が大事となります。

✅税金を減らせる15の「控除」

|

控除の種類 |

概要 |

||

|

人に関する控除 |

家族の状況による控除 |

① 基礎控除 |

誰でもOK |

|

② 扶養控除 |

収入が少ない扶養家族がいる |

||

|

③ 配偶者控除 |

収入が少ない配偶者がいる |

||

|

④ 配偶者特別控除 |

一定収入の配偶者がいる |

||

|

本人の状況による控除 |

⑤ 障害者控除 |

障害者である |

|

|

⑥ 寡婦控除 |

配偶者と離婚・死別した |

||

|

⑦ ひとり親控除 |

ひとり親である |

||

|

⑧ 勤労学生控除 |

働いている学生である |

||

|

生活などに関する控除 |

保険料や掛け金を支払うことによる控除 |

⑨ 社会保険料控除 |

社会保険料を支払っている |

|

⑩ 生命保険料控除 |

生命保険料を支払っている |

||

|

⑪ 地震保険料控除 |

地震保険料を支払っている |

||

|

⑫ 小規模企業共済等掛金控除 |

掛金を払っている |

||

|

確定申告しないと適用できない控除 |

⑬ 医療費控除 |

一定額を超えた医療費を支払っている |

|

|

⑭ 雑損控除 |

災害などで損失が生じている |

||

|

⑮ 寄附金控除 |

一定の所へ寄付している |

||

表の①~⑫は、会社印であれば年末調整の時に会社に資料を提出すれば控除の手続きができる。⑬~⑮は、自分で確定申告しないといけない控除となります。確定申告しないといけない控除は、使えるなら使わないと損するということになります。

・医療費控除

・扶養控除

まとめ

いかがでしたでしょうか、日本一わかりやすいお金の教養チャンネル《リベ大》の一生お金に困らない5つの力が身に就く超実践ガイドブック!!

私自身も知らなかったことが載っていたり、めんどうだった保険の見直しに取り掛かる良いきっかけになりました。

《貯める力》だけで相当なボリューム感ありました!1400円でこれだけのお金についての情報が一冊で身に就くなんて間違いなくお買い得ですね。一瞬で元が取れちゃいます!!

今回は《貯める力》にフォーカスし、その中でも私が気になったポイントをピックアップしてご紹介しましたが「もっと詳しく知りたい」「ほかの4つの力についても興味がある」そんな方は、ぜひ本書を手に取って読んでみてください。

それでは、皆さまが豊かになりますように願っております。

また次回の記事でお会いしましょう。moyaiでした。